Contribuintes e advogados trabalham em novas teses para contestar difal de ICMS

Por especialistas ROIT

Criado através da EC 087/2015 o diferencial de alíquotas, que tem como fato gerador a venda para não contribuinte de outra unidade de federação, é um tema polêmico e por tanto base para muitas divergências entre fisco e Contribuinte.

Sabe-se que o tema era discutido no STF em 2021, por tratar-se de cobrança não determinada por Lei Complementar, conforme determinado no Art. 150 inciso I da Constituição Federal.

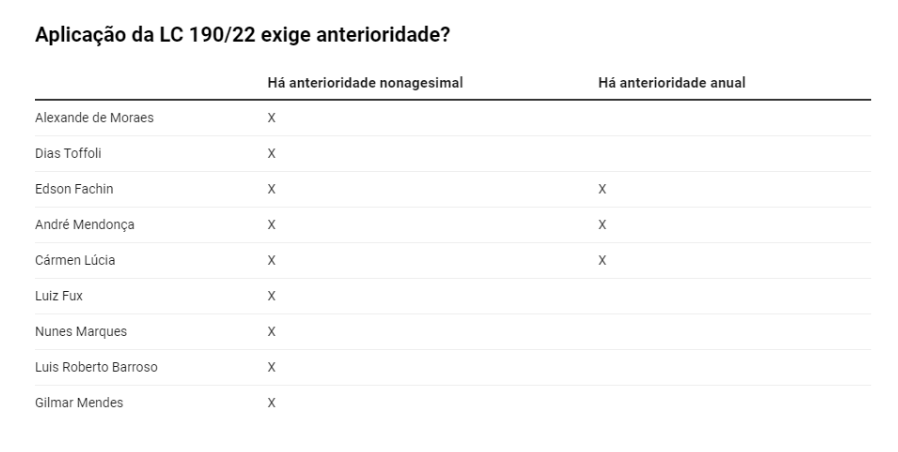

Para sanar essa situação em 05.01.2022 foi publicada a Lei Complementar 190/2022, que regulamentou a cobrança, contudo não resolveu os conflitos em tribunais, visto que passou a se discutir os princípios da Anterioridade Anual (Exercício seguinte ao ato da Publicação) e Anterioridade nonagesimal ( Noventa dias contados do ato da publicação).

No Último dia 29.11.2023 tivemos a definição em aplicar somente a anterioridade nonagesimal, o que pegou muitos contribuintes de surpresa visto que em votação anterior os Ministros caminhavam para um decisão em favor da anterioridade anual.

Mas as batalhas judiciais não se findaram por aí , para o Ano de 2024 advogados trabalham em novas teses para contestar o difal de ICMS, sendo elas:

1° Regulamentação em Leis Ordinárias publicadas pelas unidades de Federação

O Supremo decidiu que os estados podem cobrar o difal de ICMS a partir de 5 de abril de 2022, noventa dias depois da publicação da lei complementar que regula o tributo. Mas, para isso, os estados devem editar leis ordinárias próprias instituindo a cobrança. Para alguns advogados, isso inviabilizaria a cobrança do difal em estados que não editaram novas leis ou que as editaram antes da sanção presidencial.

"O argumento seria de que estas leis ordinárias nasceram inconstitucionais e, portanto, haveria necessidade de uma nova lei ordinária posterior".

2° Crédito de ICMS

Outro ponto de questionamento pelos contribuintes é o artigo 20-A da LC 190/2022. Nele, fica determinado que “o crédito relativo às operações e prestações anteriores deve ser deduzido apenas do débito correspondente ao imposto devido à unidade federada de origem”.

Como a Constituição Federal estabelece a não cumulatividade do ICMS, uma limitação de uso dos créditos, como a imposta pelo artigo 20-A no caso do Difal, pode ser considerada uma violação desse princípio, o que passa a ser base para tese agora em 2024.

3°

Fundo de combate à pobreza

A tese se ampara no tocante aos Estados não poderem exigir no período anterior à entrada em vigor e à anterioridade da Lei Complementar 190/22 um adicional de ICMS para o fundo atrelado ao DIFAL, como faz grande parte dos estados.

"Pode-se dizer que a cobrança desse adicional assim como o principal antes da legítima entrada em vigor da LC 190/22 viola os princípios da anterioridade anual e nonagesimal. Sem a devida exigibilidade do difal no mesmo período, não há base legal para a imposição do adicional", defendem os advogados que têm a tese como base para discutir a cobrança.

Dessa forma, mais uma vez o contribuinte varejista do regime normal de tributação, vai em busca da possibilidade de não pagar um dos tributos que mais onera o preço praticado ao consumidor final e automaticamente a ampliação do seu Market Share.

Estudo feito com base na notícia do JOTA.

Categorias

Youtube

Posts Anteriores